「火災保険って家を購入したときによく分からず加入したけど、一体どんな保険?」

「火事が起こったらどれくらいの補償が出るんだろう」

「保険を見直したら月々の支払いが安くならないかな」

「最近、地震や台風が多いけどうちの保険は大丈夫?」

このような不安を持った方々が不安を解消し、安心して過ごせるようなサポートになればと思いこの記事を書きました。

すでに一戸建て住宅にお住まいの方、またはこれから一戸建を購入しようと考えている方は要チェックですよ!!

是非、最後までご覧下さい。

目次

- 火災保険とは?

- 火災保険の相場と補償割合

- 保険料を安くするポイント

- 地震保険も入った方がいいの?

1.火災保険とは?

火災保険は住宅ローンを組む際に一緒にはいることがほとんどで、「おまけ」のような意識になってしまう方が多いのではないでしょうか。住宅購入費用の高額さから、「なるべく安いものを」という形で選んでしまった場合、注意が必要です。

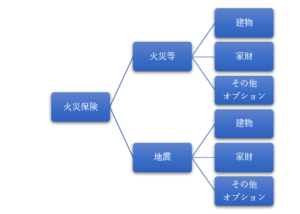

住宅火災保険は損害保険の1つで、火災だけでなく様々な災害や事故が発生した際に損害を補償する保険のことです。「建物」に対する保険と「家財」に対する保険の2つがあります。

住宅購入時に、金融機関で住宅ローンを契約する際は火災保険への加入が必須となっています。もし、長期間の住宅ローン返済中に火災が起こってしまったら、自宅に住めなくなる可能性があります。その場合、住宅ローンの返済義務だけが残ることになり、新たに住む場所の準備費用がかかり生活に困窮する可能性が高まるでしょう。このような理由から万が一のために火災保険で備えておくのです。そのため、「建物」の火災保険に加入している家が多いですが、「家財」の方も考えてみてはどうでしょうか。

まずは「建物」の保険を見ていきます。

~簡易的な火災保険のイメージ~

イメージはついたでしょうか?

下記は保険会社が扱う火災保険の「建物」の補償内容のパッケージ例です。

火災保険のパッケージ内容例

| 保険対象 | エコノミープラン (シンプル) | セレクトプラン | フルサポート プラン |

| ① 火災、落雷、 破裂・爆発 | ○ | ○

| ○ |

| ②風災、ひょう災、雪災 | ○ | ○ | ○ |

| ③ 水ぬれ | × | ○ | ○ |

| ④ 盗難 | × | ○ | ○ |

| ⑤ 水災 | × | ○ | ○ |

| ⑥ 破損、汚損 | × | × | ○ |

これらの補償が全てパッケージになっている商品もあれば、補償を選べる商品もあります。

必要に応じてプランを決めましょう。

ただし、これらの補償内容に加入していても保険金をお支払できない場合もあります。

下記に掲げる事由によって発生した損害は保険金が支払われないので注意!!

(上記①~⑥の事故に共通の項目)

・保険の対象の自然の消耗、劣化、変質、さび、かび、はがれ、肌落ち、発酵、自然発熱またはネズミ食い、虫食い 等

・保険の対象の欠陥

・戦争、革命、内乱、暴動 等

・地震もしくは噴火またはこれらによる津波(火災保険ではカバーできない)

・核燃料物質による事故 等

などがあります。

(⑥の事故に固有の項目)

・差押え、収用、没収等の公権力の行使

・土地の沈下、隆起、移動、振動等

・楽器の音色、または音質の変化(家財の場合)

・眼鏡、コンタクトレンズ、補聴器、義歯、義肢等に発生した損害(家財の場合)等

建物や家財の保険に入っていても、条件を満たしていなければ保険金が支払われないこともあるので注意が必要ですね。

次に「家財」の保険です。

家財は、建物に比べると高額じゃないのでは?と考えがちですが意外と大きな財産です。

下図は家財の新価(保険の対象と同一の質、用途、規模、型、能力のものを再取得するのに要する額のこと)の目安です。(平成29年10月現在)

| 家族構成 | 2名 | 3名 | 4名 | 5名 | 独身世帯 | |

| 大人のみ | 大人2名・子供1名 | 大人2名・子供2名 | 大人2名・子供3名 | |||

| 世帯主の年齢 | 25歳前後 | 490万円 | 580万円 | 670万円 | 760万円 | 300万円 |

| 30歳前後 | 700万円 | 790万円 | 880万円 | 970万円 | ||

| 35歳前後 | 920万円 | 1000万円 | 1,090万円 | 1,180万円 | ||

| 40歳前後 | 1,130万円 | 1,220万円 | 1,310万円 | 1,390万円 | ||

| 45歳前後 | 1,340万円 | 1,430万円 | 1,520万円 | 1,610万円 | ||

| 50歳前後(含以上) | 1,550万円 | 1,640万円 | 1,730万円 | 1,820万円 | ||

実際にこのような事例がありました。

例1)リビングで火災が発生した際に、消火で電化製品や家具などが使えなくなった

→約200万円の損害。

例2)空き巣の被害で腕時計やコートを盗まれ、テレビなどを壊された

→約70万円の損害

こういった万一のときに家財は意外と高額になります。建物の補償だけでは生活の立て直し費用が不足する場合もあります。「家財」の補償もお忘れなく!

近年、茨城県でも台風の影響で鬼怒川や那珂川での氾濫がありましたね。「川のそばではないから大丈夫」とは一概には言えません。いざ被災してから保険を確認すると、水災をカバーしていないタイプだったり、家財の補償ができなくて苦しんだなんてこともあります。「万が一」のときのためにも、建物・家財に対する保険をしっかりと確認しましょう!

2. 火災保険の相場と補償割合

よく相場はどのくらい?という質問があるのですが、本当に答えるのが難しいです。。。

火災保険料は、居住エリア・住居種別・建物の構造や築年数・専有面積など様々な項目から算出されます。そのため、どのプランを選び、建物と家財にどれくらい保険金額をかけ、免責金額の設定をどうするかによって料金が全く変わってきます。また、ハウスメーカーによって割引を受けられることもあります。

次の例は、以下の設定をした場合にかかる目安の金額です。

所在地:茨城県 建物構造:H構造 築年数:新築

建物の保険金額:2000万円 家財補償:500万円で設定

1年→28,960~49,200円

5年→130,170~221,000円

10年→281,670円~445,700円

プランの補償内容や保険会社の違いによってこのような差がでました。先ほども述べましたが、あくまで目安ですので一つの参考にしてみてくださいね!

もし、火災が起こってしまうと木造住宅の場合だと解体費だけで150万円程度、建て替え費用は小さな家だとしても1000万円は必要になります。

自分の住む地域で必要な補償を選び、建物と家財にどれくらいの金額をかけるか様々なことを考慮して選びましょう!

3.保険料を安くするためのポイント

入居後にかかる費用はたくさんありますよね。固定資産税、メンテナンス・リフォーム費用、火災・地震保険、町内会費などなど

税金など金額の決まっているものは削ることができませんが、その他の費用は抑えられるかもしれませんよね。火災保険料はそのうちの一つです。

自分の家が今どんな保険に入っているか知っているでしょうか??

少しでも安くしたい!と考えているのであれば、以下のポイントをチェックしてみてくださいね。

- 複数の保険会社を比較する

- 各保険会社の独自の割引を適用する

- 不必要な補償を外す

- 保険期間を長くする

- 免責金額を大きくする

これらを参考にすれば保険料を安くできるかもしれないので、これから加入するまたは更新のタイミングで見直したいという場合はチェックしましょう!!

各項目を解説していきます。

- 複数の保険会社を比較する

まずは複数の保険会社を比較する事です。同じ補償内容であっても保険会社によって保険料に差があります。「これから加入しようとしている」または「ローンを組む際に紹介された保険会社にそのまま加入している」という場合は、一度他の保険会社の見積もりを取って保険料を比較してみましょう。日本には火災保険を販売する保険会社は多くあるため、1社1社に見積もりを請求するのは大変です。そこで、火災保険の一括見積もりサービスを利用し、何度も同じ情報を記入する手間を省き、無料で保険料を比較しましょう。

近年の台風被害によって毎年のように保険料の改定があり、値上げ傾向にあります。加入時や更新の度に比較して保険料を安くできることもありますよ!

- 各保険会社の独自の割引を適用する

保険会社の中には、一定の条件を満たした場合に独自の割引制度を設けていることがあります。建築年数が10年未満の場合の「築浅割引」は多くの保険会社が提供しており、他にも「オール電化住宅割引」や「ホームセキュリティー割引」、「ノンスモーカー割引」などのユニークな割引もあります。複数の保険会社を比較して適用できる割引を確認しましょう。

しかし、ベースの料率が保険会社によって異なっているため、独自割引をセットしたからといって一番安いわけではないので注意が必要です。

- 不必要な補償を外す

火災保険は補償内容が広くなるほど保険料も高くなります。火災時以外の状況別の補償が自分に必要かどうかを判断し、不必要ならば外して保険料を抑えましょう。

近年では、台風の影響だけでなくゲリラ豪雨による被害もありますよね。判断の際は、こういった気候の変化や地域のハザードマップを確認して住環境を考慮したプランを選ぶことが大切です。例えば、高台の上に立地し、近くに河川や崖がなければ「水災」を外すという選択もできますね。ただし、洪水の想定区域外の方でも、高台に住んでいると土砂崩れの可能性があります。土砂崩れの補償は「水災」からおりるので、安易に削らないように注意が必要です。

- 保険期間を長くする

火災保険は1年契約から最長で10年の契約ができますが、この契約期間を長く設定した方が保険料を安くすることができます。例えば1年契約を10回繰り返すよりも、初めから一括で10年契約にしておくと保険会社によっても異なりますが約18%安くなります。また、更新の手間を省くこともできますね。それが難しい場合は、5年契約にすることで1年契約よりは安くなります。家計の負担を考えつつ、長い目で見ると安く抑えることも可能ですね。

- 免責金額を大きくする

免責金額とはいわば自己負担金額のことです。保険会社が保険金の支払い責任を免れる金額、つまりは自己負担しなければならない金額のことです。例えば、免責5万円で契約している場合、損害が100万円であれば95万円が支払われることになります。そのため、免責金額を高く設定すれば保険料が安くなりますが、それで自己負担額が増えて生活の再建に苦労するのであれば本末転倒です。補償ごとに免責金額を設定出来る場合は、起こる可能性の高い災害に対する免責金額は低めに設定した方がいいです。

該当する箇所はありましたか?

これら5つのポイントを確認することで、今よりも火災保険を安くすることが可能です。繰り返しになりますが、「購入に伴いこれから加入する」、または「更新の時期がきている」といった方は、一度確かめてみて下さいね!

浮いたお金で焼肉でもいきましょう!(プラマイ0…)

4.地震保険も入った方がいいの?

茨城県は2010年6月10日~2020年6月9日までの10年間で地震発生回数が6696回と福島県に次いで日本で2番目に多くなっています。(気象庁の震度データベース検索)

さらに、屋内の家具や建物に影響を与えはじめる震度5弱以上の地震も30回を超えています。ただでさえ地震の多い日本でも、特に多い県にあたります。

地震や噴火、またはこれらによる津波を原因とする火災、損壊などの場合は火災保険とは別に地震保険に加入していないと保険金を受け取ることが出来ません。

地震保険はそもそも火災保険に加入していないと入れません。そのため、現在契約中の火災保険で地震保険に入れない場合は火災保険ごと見直す必要があります。近年は大きな地震があったこともあり、加入者数が増加しています。地震保険は政府と民間の保険会社が共同で運営していて、どこの保険会社で契約しても内容や保険料は変わりません。

修復にかかる費用の全てをまかなえるほどの保険金が受け取れるわけではありませんが、「もしも」の被害があったときに暮らしを立て直す費用として役立つので検討してみてもいいのではないでしょうか。

地震保険の保険料の支払い区分は下図の通りです。

| 損害の程度 | 支払い保険金(建物) | 支払い保険金(家財) |

| 全損 | 100%(時価が限度) | 100%(時価が限度) |

| 大半損 | 60%(時価) | 60%(時価) |

| 小半損 | 30%(時価) | 30%(時価) |

| 一部半損 | 5%(時価) | 5%(時価) |

※損害の認定基準も細かく決まっています

※時価とは、再調達価格から「使用による消耗分」を差し引いて算出した金額のこと

家の造りや建物の評価額、家財の目安評価額によっても地震保険料は異なります。火災保険に加入されている方は保険期間の途中からでも加入できます。火災保険ではカバーできない分を地震保険で補い、有事の際のためにより安全に暮らすのも一つの手段ではないでしょうか。

最後に

火災保険は年々値上げ傾向にあります。2019年10月の値上げに続いて、2021年1月にも値上げされました。そのため、この記事で紹介した保険料はあくまで目安なので、参考として見てください。

一度いま入っている保険を確認し、近年の気象状況やお住まいの環境を踏まえて補償内容は安心できるものか、コストは抑えられないか見直してみませんか?

みらい不動産では火災保険も取り扱っているので、是非ご相談下さいね♪